内部都有电机的身影,其主要的应用领域有风机、泵、电动车、电动工具、压缩机、农机具,和汽车应用等等。随着各国出台了更加严格的用电标准,节能电机成为了市场关注的热点,而

近几年随着半导体技术的发展、MCU与驱动组件的普及,使得BLDC电机的总体成本降低了很多,再加上这几年来,永磁新材料、自动控制技术,电力电子技术,特别是大功率开关器件的发展,以及国内高压、高速电机制造技术的提升,BLDC电机得到了长足的发展。现在,我们在很多场合都看到了BLDC电机的身影。

风机、泵、以及压缩机等大部分都用到了家电产品中。家电产品中的电机用量也是非常大的,电子发烧友网粗略做了一个统计,年需电机量就超过了10亿台。比如,截止到2021年底,我国空调电机行业的总产能已超越5.2亿台,占全球空调电机产能的比重超过90%。

现在各个国家的出台了比较严格的产品能效标准,来推动节能电机的发展,而此时BLDC电机的高能效性能的优势就很明显了。因此,我们也可以明显看到这一些产品应用中的无刷化趋势,只是有的快,有的慢而已。变频洗衣机的渗透率达到了45%;变频冰箱达到了55%;变频空调达80%。

图:BLDC在主要家电产品中的渗透率(数据来源:国家统计局、中国海关、电子发烧友网)

尽管今年消费电子市场不太理想,比如吸尘器、电动工具、小家电等等,但其实今年仍然有不少表现好于市场预期的应用,比如汽车、电动两轮车、高速风筒等等。下面我们列举了几个表现还不错市场应用。

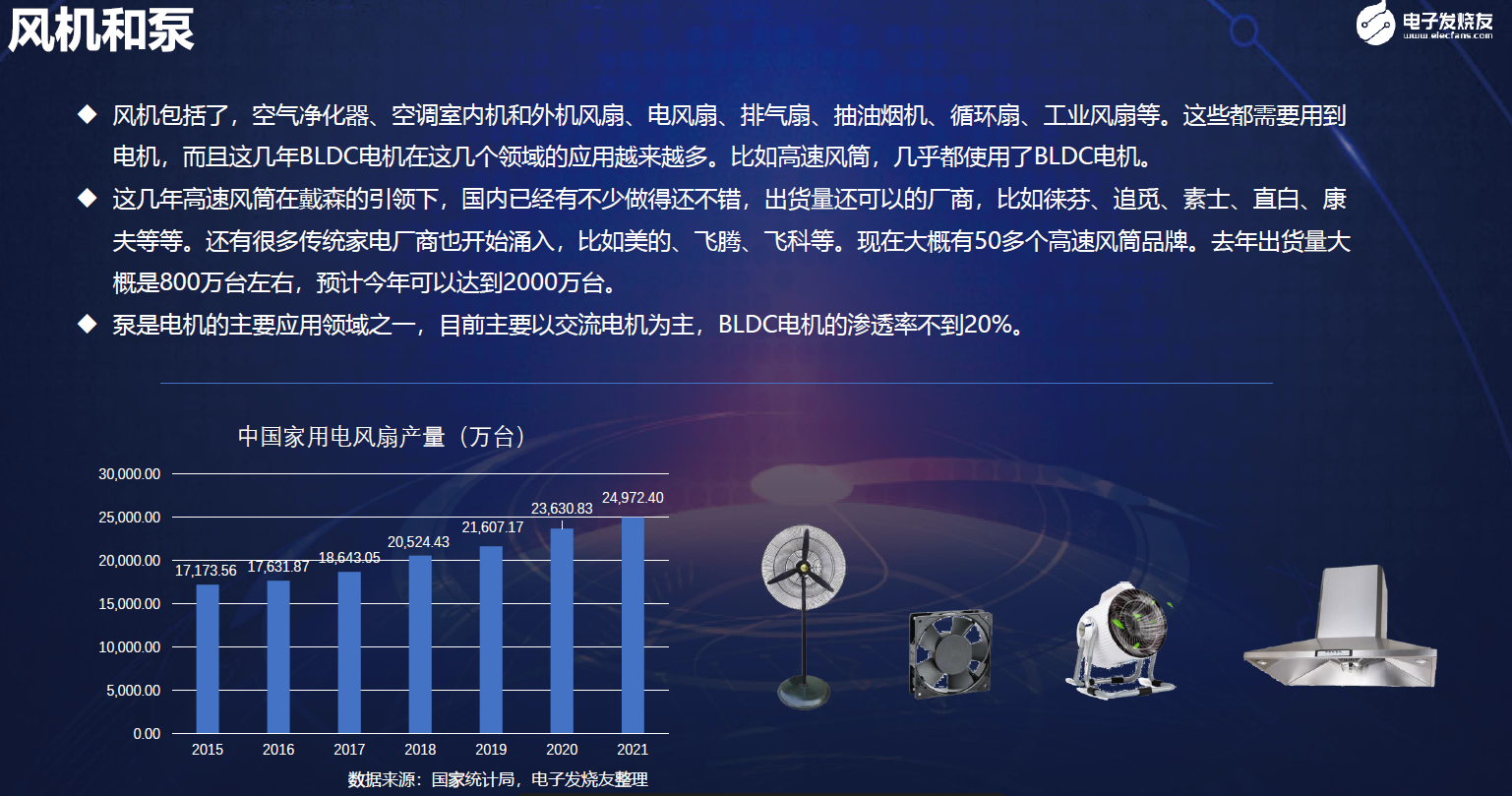

风机领域,风机包括:风扇、排气扇、油烟机、吹风机、暖通空调风机、循环扇、工业风扇等等。主要的下游制造商有美的、艾美特、格力、先锋、华帝、老板等等。

从家用电风扇来看,中国家用风扇的产量是非常大的,根据国家统计局的数据,从2013年到2020年家用电风扇的数量在逐年增长,2021年的产量是2.49亿台。22年的数据还没有出来,相信也会有2亿台以上。

目前国内主流的小家电厂商,比如美的、先锋、日彩、艾美特等等,大多数都有采用无刷电机的产品面市。

目前,高速风筒方面,今年应该是一个表现非常抢眼的市场,目前出货量还不错的厂商,有徕芬、追觅、素士、直白、康夫等。今年很多传统的家电厂商比如美的、飞腾、飞科等等也加入到了竞争之列。依照我们的了解,现在大概有50多个品牌在做高速风筒产品。

国内的这一些品牌大都采用的是国内的芯片厂商的方案。目前高速风筒基本都采用了BLDC电机,根据电子发烧友网的统计,去年的高速风筒出货量大概在800万台左右,从今年的年初以来的市场出货情况去看,今年的总出货量有望突破2000万台。

当然,虽然市场出货量上升很快,但价格也卷得很厉害,去年的时候,控制板可能还在30元以上,据说现在每个月都会降价1块钱,方案价格卷得很厉害。这让我们想起了3年前的筋膜枪了,两三年的时间被国产厂商们从几千块一台干到了199一台,甚至更低。未来高速风筒市场很有一定的概率会走筋膜枪市场的发展路径。

水泵方面,国内的主要泵类企业集中在浙江温岭一代,上市企业有大元泵业,凌霄泵业等。目前BLDC电机在泵类应用中的渗透率还不高,应该不到20%。不过我们已看到有些泵类企业在往无刷电机方面在转了。不要的原因是,水泵的应用比较细分,每个细分应用的量不是很大,所以推动的情况不是很理想。

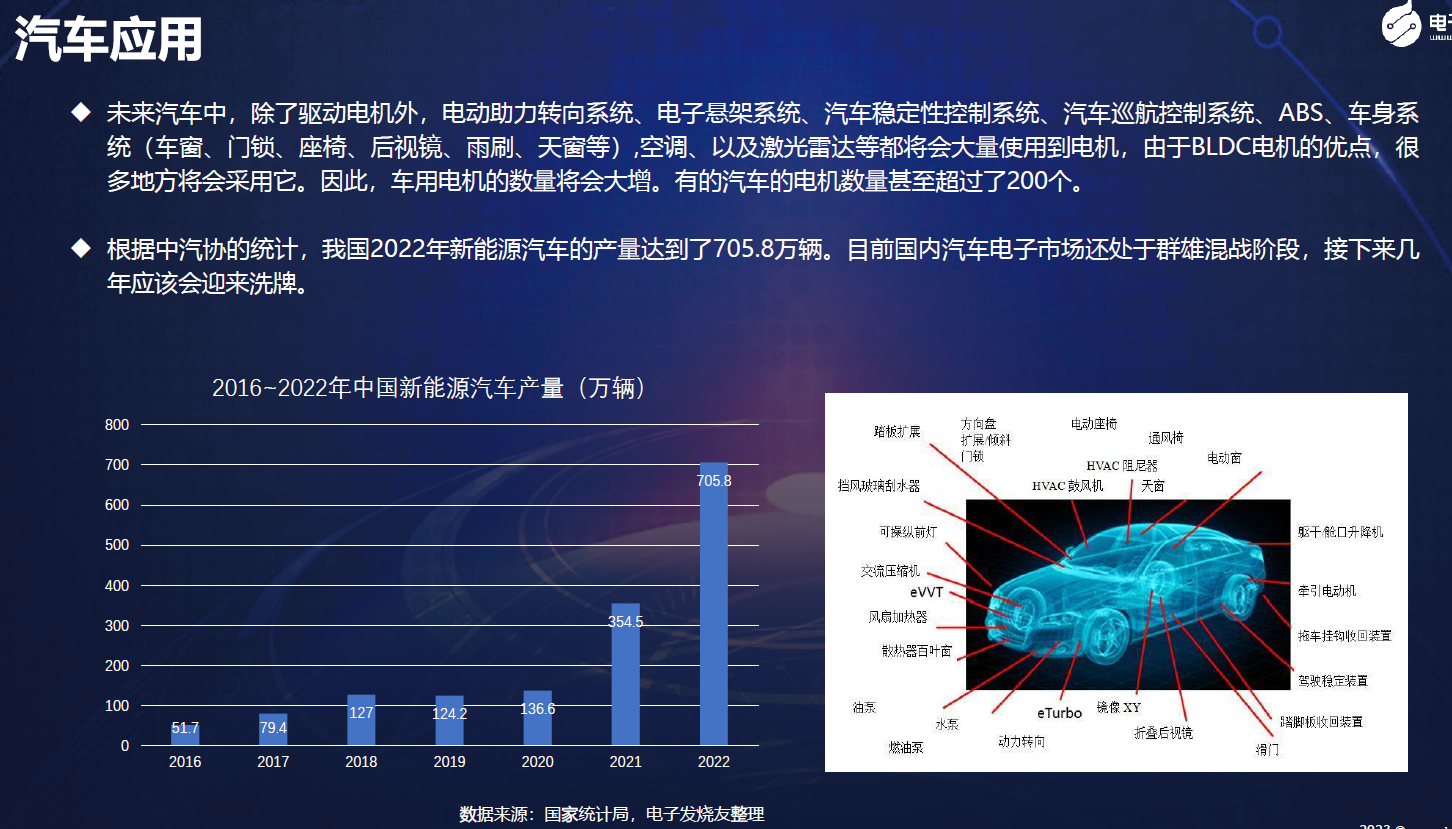

如今,随着新能源汽车的崛起、智能驾驶的渗透,以及车联网的应用试点,汽车的电子化趋势越来越明显。在汽车中,除了驱动电机以外,电动助力转向系统、电子悬架系统、汽车稳定性控制管理系统、汽车巡航控制管理系统、ABS、车身系统(比如说车窗、门锁、座椅、后视镜、雨刷、天窗等)都将会使用到大量的电机。

特别是新能源汽车的发展,要使用到电机的地方慢慢的变多,这里的电机有不少慢慢的开始采用BLDC电机了,比如说发动机散热风扇,水泵,以及智能座舱中的折叠屏等等。

未来几年,从新能源汽车的渗透率来看,也大大超出了我们的预期。2022年,我国的新能源汽车产量是705.8万辆。增速相当快。当然,今年大家对电动汽车的量和价是否还会持续迅速增加有所怀疑,即便是这样,今年的汽车用BLDC电机市场也仍然是值得期待的。

具体来看,国内的和而泰在汽车电子方面投入很大,他们与全球知名汽车电子零部件厂商博格华纳、尼得科等形成了战略合作伙伴关系,获取了多个平台级项目,终端品牌包括宝马、奔驰、奥迪、吉利、大众等整车厂,产品主要涉及汽车散热器、冷却液加热器、加热线圈、引擎风扇、门控制马达、汽车逆变器等方向的智能控制器。

科博达除了做LED主光源控制器之外,还推出了主动进气格栅控制管理系统(AGS)电机控制管理系统。主动进气格栅系统能根据车速、机舱温度等参数改变进气格栅的开闭角度,控制发动机舱的进气量以及整车风阻。通过优化AGS 控制器的控制策略,AGS 可以明显提升汽车的节能性和动力性。科博达的AGS采用的就是无刷微电机。

还有德赛西威,华阳集团等国内Tier1企业也在持续投入等等。此外,兆威机电的BLDC电机解决方案也在智能座舱中得到了量产应用;拓邦股份也在积极布局汽车类电机应用。可以说现在国内汽车电子市场现在处于群雄混战的阶段,接下来几年可能会是开始行业洗牌期,据电子发烧友网了解到,由于前几年汽车行业芯片缺货,车厂引入了很多***的供应商,供应商数量非常多,他们从今年开始会压缩供应商的数量,而且压缩率还挺大的,据说有一家要从8000家压缩到1000家。

另外,从汽车内使用的电机数量来看,一般来说,经济型燃油车会配备10个左右的电机,普通的汽车会配备20到30台电机,而豪华型汽车则会配备60到70台,甚至上百台电机,而新能源汽车所需的电机将会更多,可能会超过200台。而由于BLDC电机的长寿命,免维护等优势,慢慢的开始慢慢的变多地在汽车中得到采用。

在国内,电瓶车也是一个不小的市场,根据国家统计局的数据,2021年,我国电瓶车产量达到3590万辆。2022年产量应该也有4000万辆左右。

其实除了电瓶车,还有电动两轮车、三轮车,以及摩托车也是一个不小的市场。今年国内两轮车的增速超过了市场的预期,每年新增的销量大概有5000万辆左右。

除了国内市场,东南亚市场也是未来的发展趋势之一。前几年由于疫情的扰动,国内两轮车企业,出海计划放缓,但现在疫情放开后,东南亚两轮车和摩托车的电动化有望在未来几年加速。

从行业空间上来看,2022年,印尼、越南、泰国、菲律宾、马来西亚、新加坡6个国家的摩托车销量为1227万辆。

除了电摩替代现有的燃油摩托车,国内企业有望在东南亚市场引入类似于国内“电瓶车”的车型,进一步渗透通勤、上学等场景,市场空间有望为现在摩托车年销量的2-3倍,达到3000-5000万台电动两轮车年销量空间。

政策方面,东南亚摩托车销量前三的印尼、越南、泰国都有相应的政策催化,特别是印尼、泰国对电摩有补贴。印尼2023年3月起每辆电摩获得约3165块钱补贴,泰国2022年8月批准29.23亿泰铢(约5.85亿人民币)的预算,对电摩、电动车进行补贴。2022年3月税务局颁布补贴标准和条件,电摩补贴约3600元人民币。

当然,雅迪在国内电动两轮车市场也是属于头部,估计2022年的销量为1400万辆、爱玛的销量大概为1100万量。另外,还有九号、小牛、绿源、新日、台铃等等。

在电动两轮车市场,不少都用到了国内MCU厂商的解决方案,比如中微、雅特力、凌鸥创芯、灵动、领芯微等。

当然,除了上面提到的这几个应用市场,BLDC电机在压缩机、电动工具、吸尘器与洗地机、机器人、自动贩卖机、电动牙刷、割草机、无人机、破壁机、洗碗机、剃须刀等应用场景中也都有应用,而且用量也挺大的。

正是由于BLDC电机的用量在逐年提升,带动了电机控制与驱动IC市场的持续增长。BLDC电机与交流电机最大的不同就是,它需要一个控制和驱动系统。BLDC电机的驱动控制电路主要有三大部分:控制IC、栅极驱动,也就是我们常说的预驱,以及功率MOSFETIGBT,就是通常说的驱动。当然,还有传感器、隔离器、阻容元件等电子元器件。近年来,无传感器的BLDC电机解决方案开始慢慢的变流行。

电机控制IC,是一种能控制BLDC电机的转速、方向,及扭矩的IC,控制信号可以是模拟信号,或者数字信号,且通常会包括来自电机的某种类型的反馈,比如位置、速度、电流和温度等,以确保电机的正常运行。

电机驱动IC,则可以是集成栅极驱动器,并使用外部半桥电路/MOSFET/IGBT;也可以集成栅极驱动器和半桥电路/MOSFET/IGBT。电机驱动器IC一般会提过热、过压、过流、短路和欠压等保护功能。

根据市场调查与研究机构FMI的统计,2022年全球电机控制IC市场规模约为49亿美元,预计2023年为52亿美元,2023年~2033年期间以5.3%的年复合增长率为5.3%。预计2023年,全球电机驱动IC市场规模为42.4亿美元,到2033年可达76.7亿美元。

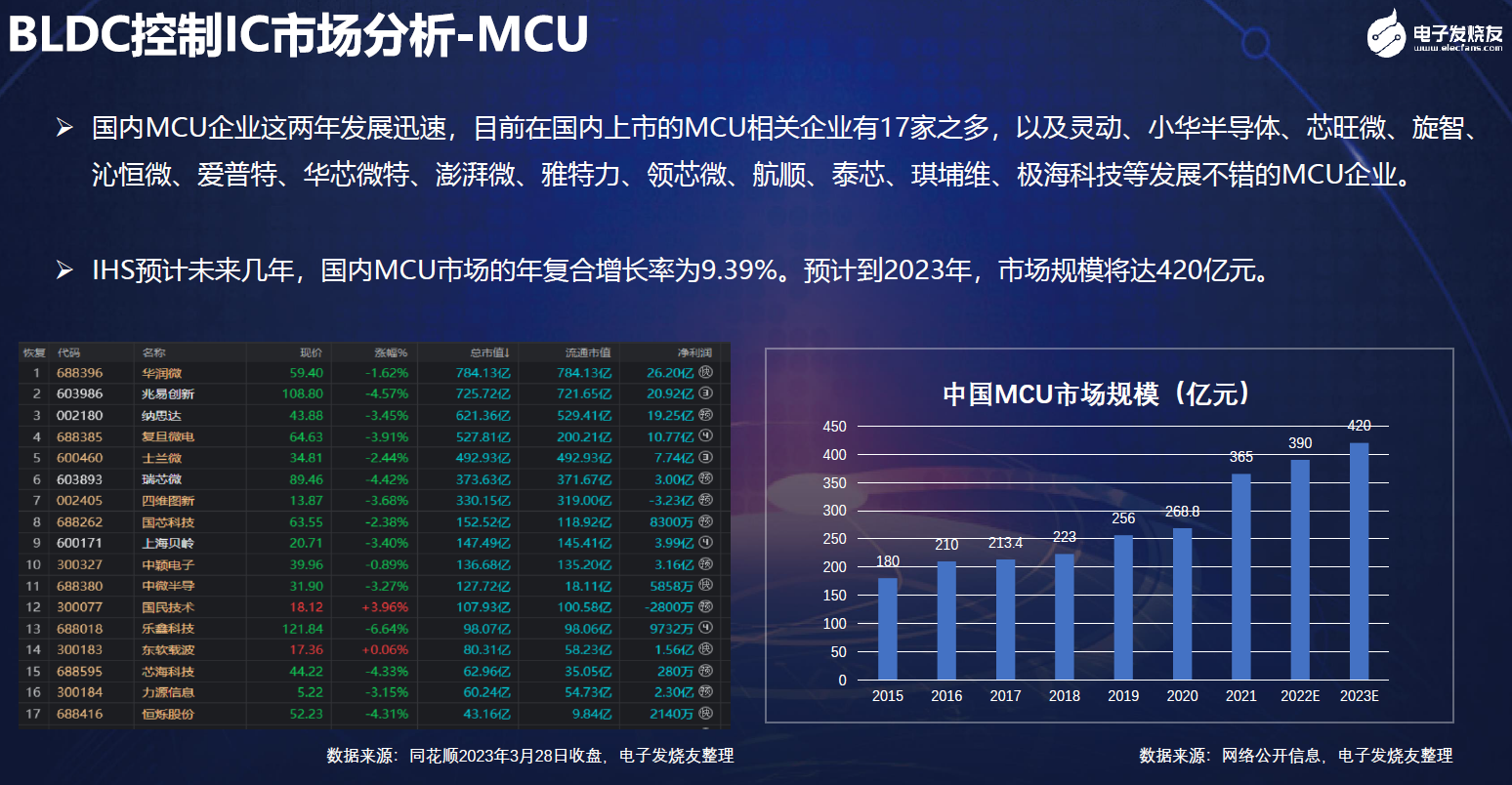

最主要的控制IC其实就我们常用的MCU、DSPFPGA微处理器,主要的供应商有Microchip、TI、ST、英飞凌NXP、以及的国内的兆易创新等。

另外,这几年,我们也看到不少针对电机应用的MCU厂商正在将栅极驱动器、甚至将后面的驱动电路也集成封装在一起了。

将MCU与栅极驱动器集成在一起的供应商有ST、TI、Qorvo峰岹科技、晶丰明源、灵动微、领芯微等等;

当然之前传统做驱动器IC的厂商,比如TI、罗姆ALLEGRO东芝、英飞凌、ST等等厂商也在将一些逻辑控制功能集成进了原来的驱动IC当中。

可以看到一个明显的趋势,那就是不论是之前的控制IC供应商,还是提供驱动IC的厂商,他们都不约而同地往集成化方向在转。

在前不久,我们也跟BLDC电机控制与驱动IC的主要头部供应商们进行了交流,他们一致都认为集成化是行业的发展趋势。

这些年国内MCU厂商很多都瞄准了电机控制应用,比如比如兆易创新、中颖电子、中微半导、国民技术、东软载波、芯海科技、士兰微等上市MCU企业,以及灵动、小华半导体、芯旺微、旋智、沁恒微、爱普特、华芯微特、澎湃微、雅特力、领芯微、航顺、泰芯、琪埔维、极海科技未上市MCU企业都不约而同地推出了针对电机类应用的MCU产品。

在电机驱动器IC方面,入局的玩家也慢慢变得多,除了传统的TI、ST、ADI、英飞凌、安森美、罗姆、Allegro、东芝、Microchip和Qorvo等玩家,还有瑞萨松下、恩智浦,MPSPI、迈来芯、峰岹科技、富满微、普诚科技、数明半导体、圣邦微、澎湃微、芯朋微、必易微、拓尔微、瑞盟、艾为、思瑞浦、纳芯微、诚芯微、瞻芯、智芯、率能半导体、智浦欣微、芯北科技、巴丁微、晶致、禹创半导体、士兰微、灿瑞科技、芯派科技、晶丰明源等等。

这里看起来国内的企业数量很多,其实很多企业都是这几年才开始推出电机驱动器IC的,目前产品种类和料号数量跟国际大厂相比差距还很大。

据QYResearch统计,从消费地区层面来看,2020年,亚太占全球电机驱动器IC市场份额达50.75%,其次为北美,占22.59%,欧洲占17.09%,拉美占5.52%,中东和非洲占4.05%。中国市场在过去几年变化较快,2020年市场规模为7.2亿美元,约占全球的25.48%,预计2027年将达到10.1亿美元,届时全球占比将达到26.57%。

从产品市场应用情况来看,2020年,消费电子是电机驱动器IC最大的行业市场,占比达到24.23%,工业及汽车领域占18.4%;办公用品领域占15.02%。

在功率器件方面,除了传统的IPM、IGBT产品外,GaN与SiC等第三代半导体技术颇受电机控制与驱动行业的关注。2021年全球SiC市场规模为11.37亿美元,预计未来5年的复合增长率可达28%。目前主要的玩家有ST、英飞凌、Wolfspeed、罗姆、安森美和三菱。ST、英飞凌、Wolfspeed、安森美和罗姆等多家SiC供应商都宣布了产能扩张计划,以满足未来几年终端市场的需求,特别是汽车行业。而且ST和东芝都分别推出了其第三代SiC MOSFET产品。国内的新玩家很多,产品主要是以SBD为主,MOSFET还不多。

GaN方面,2021年的市场规模是1.26亿美元,预计到2027年可达21亿美元。而且,现在已经有GaN的产品在电机驱动上的应用了。

隔离器方面,主要玩家包括TI、ADI、Skyworks(去年收购Silicon Labs的产品线)等国际厂商、以及纳芯微、川土微、数明和荣湃等国内厂商。思瑞浦最近也推出了隔离器产品,主要针对工厂自动化、电力自动化、电机驱动、电源控制等应用场景。

老实说,BLDC电机还处于起步的阶段,应用现在也是百花齐放。未来,我们应该可以在慢慢的变多的地方看到他们的身影。从政策方面来说,各个国家和地区都实施了要求更加严格的电机能效等级标准,比如现在主流电机的能效等级都到了IE3,有的国家已在向IE4能效等级迈进;从经济方面来看,随着半导体技术的升级,电机控制的硬件成本在不断下降;从技术层面来看,新技术,比如创新的系统封装、创新传感器、第三代半导体、更多的创新控制算法,以及AI算法的加入,让BLDC电机的解决方案效率更加高,体验更好;从市场因素来看,除了传统的BLDC电机控制与驱动IC供应商,这几年有很多的玩家进入,让竞争更激烈,出现更多好用,便宜的产品;从社会因素来看,消费者开始最求更有品质的生活,对环保和产品使用体验的要求更高。

总的来看,随着BLDC电机的稳步发展,电机控制与驱动IC这块“蛋糕”也必然会慢慢的大。